信达策略:比4月底更值得进攻 重点关注弹性板块

最新信息

信达策略:比4月底更值得进攻 重点关注弹性板块

2022-11-06 19:30:00

假设没有上海疫情的短暂影响,2022年的股市走势可能会更接近2018年。而我们当下可能正处在类似2018年Q4的位置,随时可能会出现类似2019年Q1的反转。部分投资者认为熊市结束需要非常强的经济或政策变化才能实现。但如果仔细研究2018年底-2019年Q1,熊市结束后市场的第一波上涨,经济和盈利下滑的趋势并没有改变,期间的主要变化是社融改善(虽然结构不好)、人民币汇率贬值暂缓(2019年Q2之后再次贬值)、利率下降、美股反弹。而这些条件,现在都已经具备。随着三季报落地,11-12月投资者将会开始关注2023年的经济或货币政策,指数存在V型反转的可能。这一次季度反转期间,上市公司盈利不会马上改善。如果反转期间政策的变化力度比较温和,则大概率第一波上涨只能持续到2023年初。如果伴随着政策的超预期,则可能会涨到2023年4月。

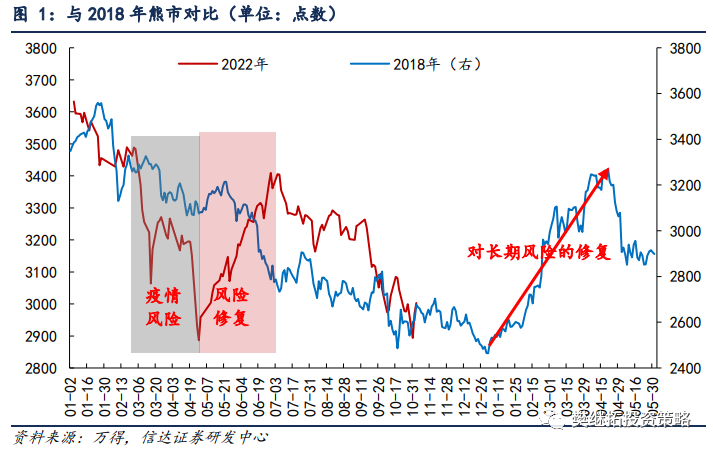

(1)4月底只是疫情剧烈波动带来的底部,当下才是类似2018年Q4的底部。2018年的股市,整体上是持续下降的,中间几乎没有大级别的反弹,每一次反转大多是月度的。但是2022年的股市却大开大合,1-4月剧烈调整,4月底-7月初快速上涨,7月初-10月再次快速调整。我们认为,2018年和2022年的差异,主要是来自于上海疫情的影响,疫情导致3-4月投资者对经济和各行业盈利的担心快速放大,调整速度远比2018年快,随后一季报披露之后,投资者发现上市公司盈利下降速度并没有因为疫情加速,所以随后出现了快速的修复。假设没有上海疫情的短暂影响,2022年的股市走势可能会更接近2018年。而我们当下可能正处在类似2018年Q4的位置,随时可能会出现类似2019年Q1的反转。

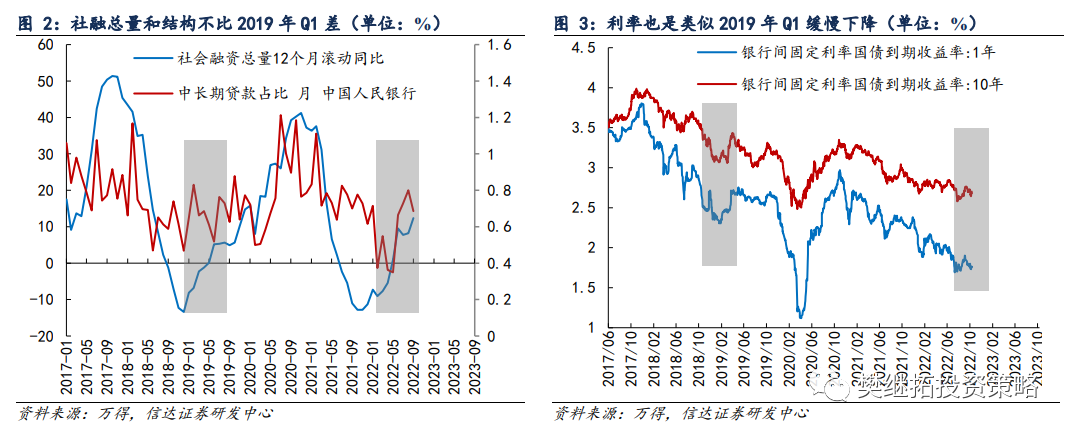

(2)熊市结束后第一波上涨的本质原因:全面的系统性估值修复。部分投资者认为熊市结束需要非常强的经济或政策变化才能实现。但如果仔细研究2018年底-2019年Q1,熊市结束后市场的第一波上涨,经济和盈利下滑的趋势并没有马上扭转,2019年Q1的乐观变化主要有两点。第一点是国内经济层面的,随着稳增长政策的持续推进,利率缓慢下降,社融数据开始持续改善,虽然信贷的结构依然不理想,但这就是当时经济层面最大的变化。以当下的社融数据和利率状态来看,已经具备2019年Q1反转的条件了。

(2)熊市结束后第一波上涨的本质原因:全面的系统性估值修复。部分投资者认为熊市结束需要非常强的经济或政策变化才能实现。但如果仔细研究2018年底-2019年Q1,熊市结束后市场的第一波上涨,经济和盈利下滑的趋势并没有马上扭转,2019年Q1的乐观变化主要有两点。第一点是国内经济层面的,随着稳增长政策的持续推进,利率缓慢下降,社融数据开始持续改善,虽然信贷的结构依然不理想,但这就是当时经济层面最大的变化。以当下的社融数据和利率状态来看,已经具备2019年Q1反转的条件了。 2019年Q1的第二点乐观变化是:人民币贬值压力缓解、美股止跌。2018年A股也面临着美联储加息和人民币汇率的贬值压力,人民币汇率从6.26快速贬值到接近7.2019年Q1的反转,恰好伴随着人民币汇率贬值暂缓和美股的大幅反弹。上周五人民币汇率的大幅升值,以及美股过去1个月的反弹,可能会让A股的上涨从持续性上达到2019年Q1的级别。

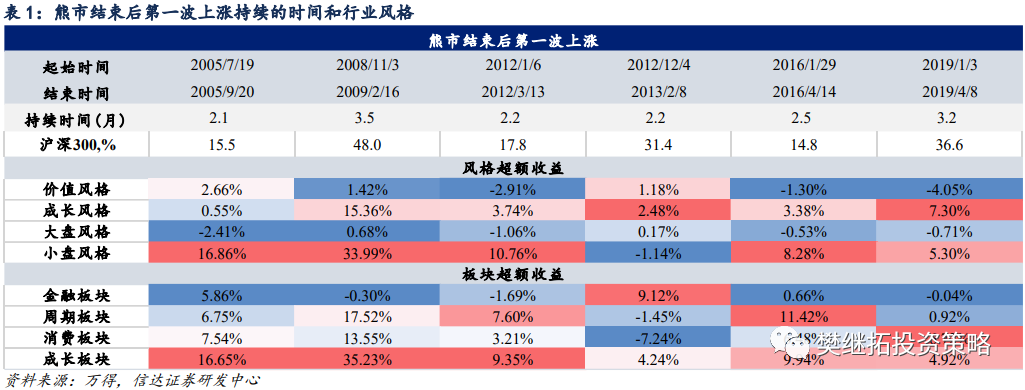

2019年Q1的第二点乐观变化是:人民币贬值压力缓解、美股止跌。2018年A股也面临着美联储加息和人民币汇率的贬值压力,人民币汇率从6.26快速贬值到接近7.2019年Q1的反转,恰好伴随着人民币汇率贬值暂缓和美股的大幅反弹。上周五人民币汇率的大幅升值,以及美股过去1个月的反弹,可能会让A股的上涨从持续性上达到2019年Q1的级别。 (3)如何参与反转:熊市结束后第一波上涨大多1个季度左右,重点关注弹性板块。熊市结束后第一波上涨大多2-3个月,历史上,一般在此期间股市的风格偏向小盘、成长(2012年底除外),风格上一般是成长>消费&周期>金融。熊市见底第一波上涨大多是估值的全面修复,领涨板块并不能代表后续牛市主线。5次熊转牛,其中三次反转初期风格和牛市真正的风格完全不同,2005年、2012年、2016年。2008、2018年底的熊转牛,反转初期和牛市期间的风格一样,均是成长风格。

(3)如何参与反转:熊市结束后第一波上涨大多1个季度左右,重点关注弹性板块。熊市结束后第一波上涨大多2-3个月,历史上,一般在此期间股市的风格偏向小盘、成长(2012年底除外),风格上一般是成长>消费&周期>金融。熊市见底第一波上涨大多是估值的全面修复,领涨板块并不能代表后续牛市主线。5次熊转牛,其中三次反转初期风格和牛市真正的风格完全不同,2005年、2012年、2016年。2008、2018年底的熊转牛,反转初期和牛市期间的风格一样,均是成长风格。 (4)策略观点:很快可能会出现V型反转。当下与2018年Q4有五大相似点:(1)估值已经回到历史底部,熊市底部全A市净率的低点大多在1.5倍左右。(2)牛市顶部和熊市底部,是最容易出现宏大叙事的,2018年也有对中美贸易和政策目标等宏大叙事的担心。(3)2018年10月也出现了白酒的加速下跌和计算机的逆势走强。(4)2018年Q4,最强的经济指标开始补跌(工业产成品库存下行、出口走弱),当期盈利改善的行业越来越少。(5)人民币汇率和美股调整均是A股调整的催化剂,但这两个出现拐点均比A股早。

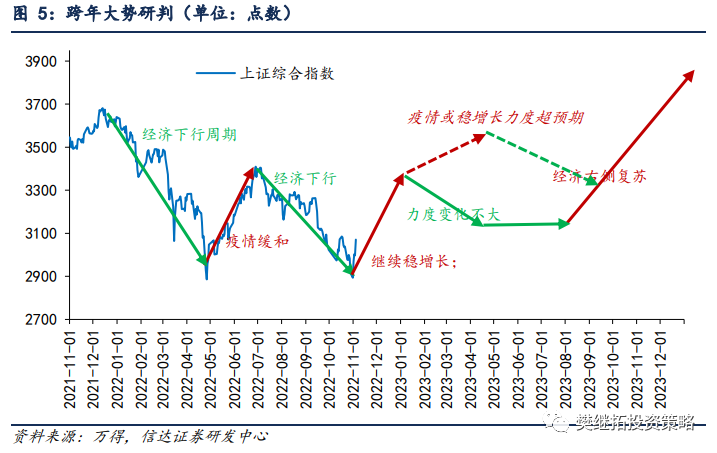

(4)策略观点:很快可能会出现V型反转。当下与2018年Q4有五大相似点:(1)估值已经回到历史底部,熊市底部全A市净率的低点大多在1.5倍左右。(2)牛市顶部和熊市底部,是最容易出现宏大叙事的,2018年也有对中美贸易和政策目标等宏大叙事的担心。(3)2018年10月也出现了白酒的加速下跌和计算机的逆势走强。(4)2018年Q4,最强的经济指标开始补跌(工业产成品库存下行、出口走弱),当期盈利改善的行业越来越少。(5)人民币汇率和美股调整均是A股调整的催化剂,但这两个出现拐点均比A股早。8月以来的调整,幅度和范围均很大,近期A股的很多特征非常类似2018年Q4,随着三季报落地,11-12月投资者将会开始关注2023年的经济或货币政策,指数存在V型反转的可能。这一次季度反转期间,上市公司盈利不会马上改善。如果反转期间政策的变化力度比较温和,则大概率第一波上涨持续到2023年初。如果伴随着政策的超预期,则可能会涨到2023年4月。反转完成后,由于盈利的改善还未出现,还会有些回撤,但幅度大概率可控。

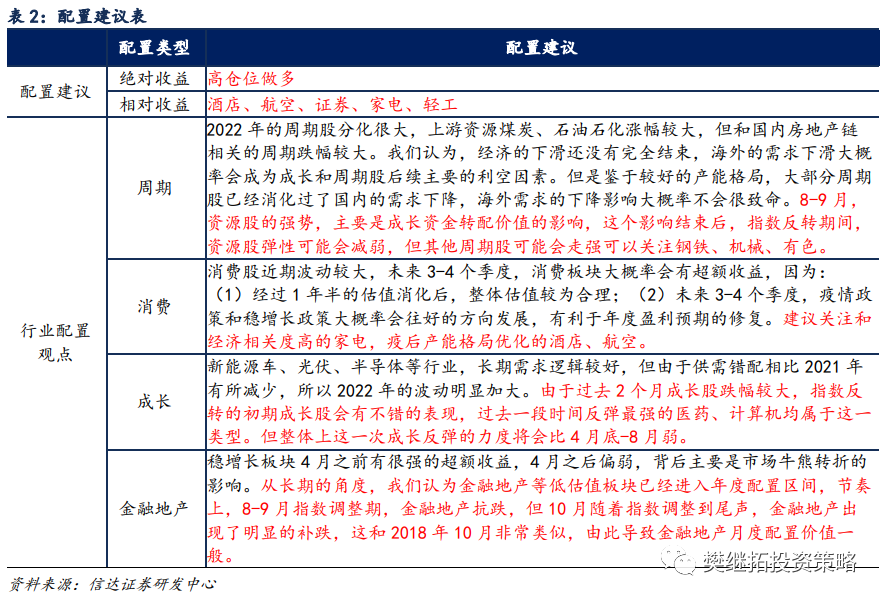

行业配置建议:成长超跌反弹,价值将会后程发力。如果是单纯的大反弹,大多是成长或周期等弹性较大的板块领涨,而且整个反弹的过程中,风格不会明显偏移。但如果是在牛市起点附近的反转或反弹,则可能会出现风格的偏移。这一次大概率会呈现成长搭台,消费周期唱戏的情况。(1)指数反转初期,部分成长超跌反弹。市场的风格虽然已经偏向价值,但由于过去2个月成长股跌幅较大,指数反转的初期成长股也会有不错的反弹,过去1个月反弹最强的医药、计算机均属于这一类型。按照历史经验,熊转牛初期成长股领涨,但随着熊转牛的深入,风格会蔓延到其他板块,这一次成长股上涨和4-7月不太一样,可能会呈现成长搭台,价值(消费周期类)唱戏的情况。(2)金融地产年度配置价值高,月度配置价值一般。银行地产的超额收益大多出现在经济下降后期到经济回升早期,在经济确定改善之前,反而更容易产生超额收益,当下到明年上半年均处在这一阶段,不过在指数反转初期,银行地产一般弹性较差,月度内可能很难有超额收益。非银估值位置更好,随着指数的反转,后续强度上可能会超过银行地产。(3)白酒调整是消费股细分行业中的强势板块补跌。去年以来,受疫情和房地产景气度下降影响,消费整体调整较多,白酒是之前一直相对较强的细分方向,近期出现了较为常见的熊市后期强势股补跌特征。风险释放完成后,可以逐步布局2023年疫情修复和稳增长相关的消费。建议优先关注疫后产能格局优化的酒店、航空,随着近期指数的反弹,可以逐渐增配和经济相关度高的家电、轻工等。(4)周期股长期逻辑完美,短期正在承受美国经济可能会衰退的影响。周期股的投资机会尚未完成,年底开始,受益于指数层面的熊转牛,受益于可能存在的年底稳增长,可以关注之前跌幅较大的钢铁、机械和有色等周期股。

行业配置建议:成长超跌反弹,价值将会后程发力。如果是单纯的大反弹,大多是成长或周期等弹性较大的板块领涨,而且整个反弹的过程中,风格不会明显偏移。但如果是在牛市起点附近的反转或反弹,则可能会出现风格的偏移。这一次大概率会呈现成长搭台,消费周期唱戏的情况。(1)指数反转初期,部分成长超跌反弹。市场的风格虽然已经偏向价值,但由于过去2个月成长股跌幅较大,指数反转的初期成长股也会有不错的反弹,过去1个月反弹最强的医药、计算机均属于这一类型。按照历史经验,熊转牛初期成长股领涨,但随着熊转牛的深入,风格会蔓延到其他板块,这一次成长股上涨和4-7月不太一样,可能会呈现成长搭台,价值(消费周期类)唱戏的情况。(2)金融地产年度配置价值高,月度配置价值一般。银行地产的超额收益大多出现在经济下降后期到经济回升早期,在经济确定改善之前,反而更容易产生超额收益,当下到明年上半年均处在这一阶段,不过在指数反转初期,银行地产一般弹性较差,月度内可能很难有超额收益。非银估值位置更好,随着指数的反转,后续强度上可能会超过银行地产。(3)白酒调整是消费股细分行业中的强势板块补跌。去年以来,受疫情和房地产景气度下降影响,消费整体调整较多,白酒是之前一直相对较强的细分方向,近期出现了较为常见的熊市后期强势股补跌特征。风险释放完成后,可以逐步布局2023年疫情修复和稳增长相关的消费。建议优先关注疫后产能格局优化的酒店、航空,随着近期指数的反弹,可以逐渐增配和经济相关度高的家电、轻工等。(4)周期股长期逻辑完美,短期正在承受美国经济可能会衰退的影响。周期股的投资机会尚未完成,年底开始,受益于指数层面的熊转牛,受益于可能存在的年底稳增长,可以关注之前跌幅较大的钢铁、机械和有色等周期股。 (文章来源:信达证券)

(文章来源:信达证券)

免责申明:

本站部分内容转载自国内知名媒体,如有侵权请联系客服删除。